解读PayFi新贵Huma Finance:Lending RWA PayFi组合的底层业务逻辑

作者:HAOTIAN

如何看待 @humafinance 融资$3,800万的消息?不得不说,在市场日趋低迷缺乏新叙事热点的背景下,Huma主打的全新PayFi概念着实让人眼前一亮。

那么,1)PayFi为何能成为新话题焦点?2)剖析Huma的Lending RWA PayFi的底层业务逻辑。3)PayFi赛道后续延展空间如何?接下来,谈谈我的看法:

1)PayFi是由Solana Foundation抛出来的新叙事概念,本质上是把web3技术(可编程货币和代币经济学)应用到实体经济的创新尝试,旨在把纯粹的链上金融创新(DeFi)向更广泛的经济系统拓展。

一方面,进一步落地RWA实物资产的金融化转型,探索诸如“零净成本购物”、“应收账款融资”、“跨境支付结算”、“创造者经济”、“供应链金融”等衍生玩法;

另一方面,在当前纯链上DeFi,生息Yield陷入叠杠杆的尴尬窘境下,诸如AVS安全共识商品化、DA能力商品化,可以接轨web2实体商业经济,给链上世界带入更丰富的Yield来源。

除此之外,在BTC、ETH现货ETF相继通过后,纯链上DeFi都面临较大的监管合规压力,纯链上经济又被诟病infra > application落不到实处。而PayFi这种既融通web3创新经济模型又在web2传统金融世界具备监管适应性的新混合经济模式,作为web3和传统web2实体经济的桥梁,无疑会成为新商业模式和价值创造方式的叙事焦点。

2)基于此叙事背景,我们再来剖析 Huma Finance 为何就成了PayFi新贵和龙头项目呢?我先笼统总结下:

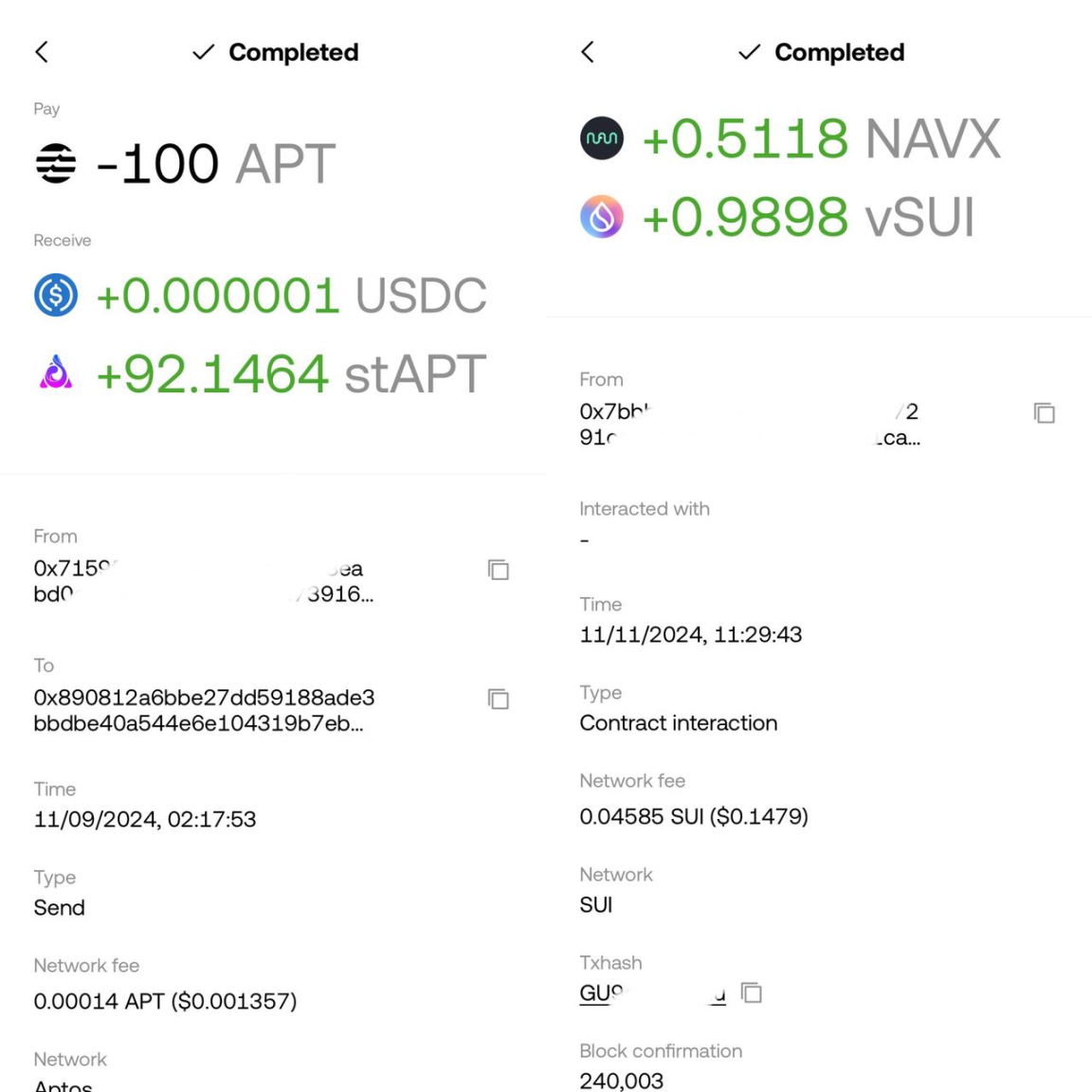

Huma是一支来自硅谷在web2金融科技领域有丰富经验的团队创建的,最初定位为去中心化借贷平台,业务模式是Income-Based Loans和循环信用额度等,属于Lending RWA的整合业务范畴。

之后并购了支付应用Arf Financial开始业务升级,基于Arf的合规资质和在多个国家为跨境支付持牌金融机构提供的丰富产品和业务线,很自然的,PayFi就成了Huma最终的金融服务目标和愿景。

毕竟是web3 web2综合金融服务平台,因此Huma Finance的产品和业务逻辑也比较复杂。我例举三个亮点阐释下:

1、持续优化的产品业务线:HumaV1主要提供包括循环信用贷、应收账款保理等常见信贷产品,而HumaV2则增加了应收账款担保授信额度,以此来吸引机构投资者。应收账款是企业经营过程中,因销售商品或提供服务而产生的客户债券,代表企业未来的现金流收入。比如:汽车零部件供应商、大型建筑承包商、出版业、SaaS软件服务提供商等存在的付款等待期;

应收账款服务应对小微企业的需求足够了,而应收账款担保授信额度则给了更灵活的资金应用场景,在授信额度内随时提取资金,而且还可以循环使用,也会根据企业自身的经营状况和未来收入稳定性来弹性设置。

看似很小的金融产品升级,却成了对机构投资者更具规模化、风险可控,收益更加稳定的产品。可以帮助Huma占据更大的市场份额和多样化的用户群体。

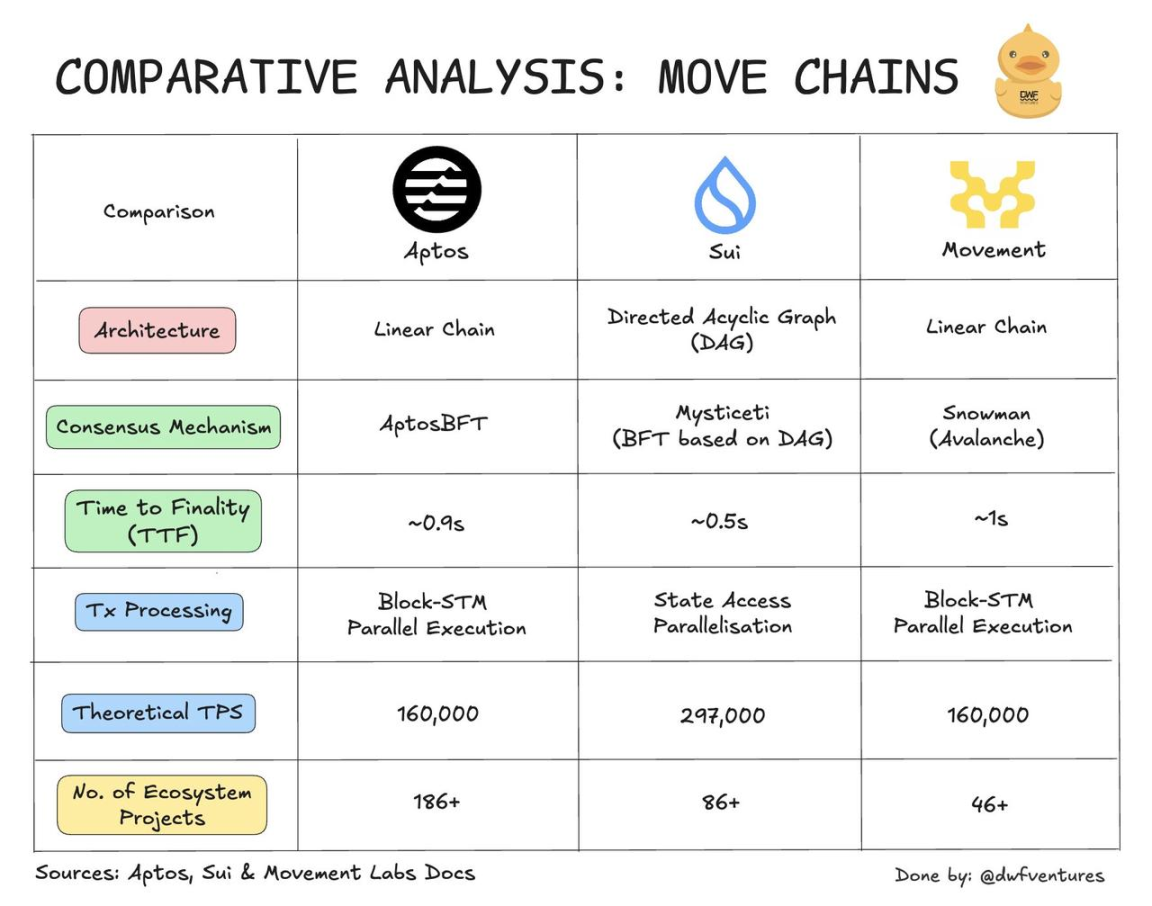

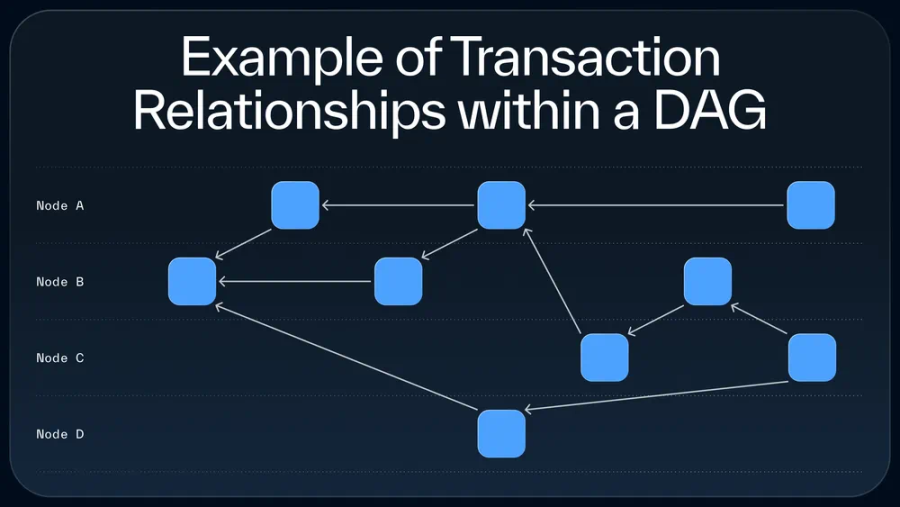

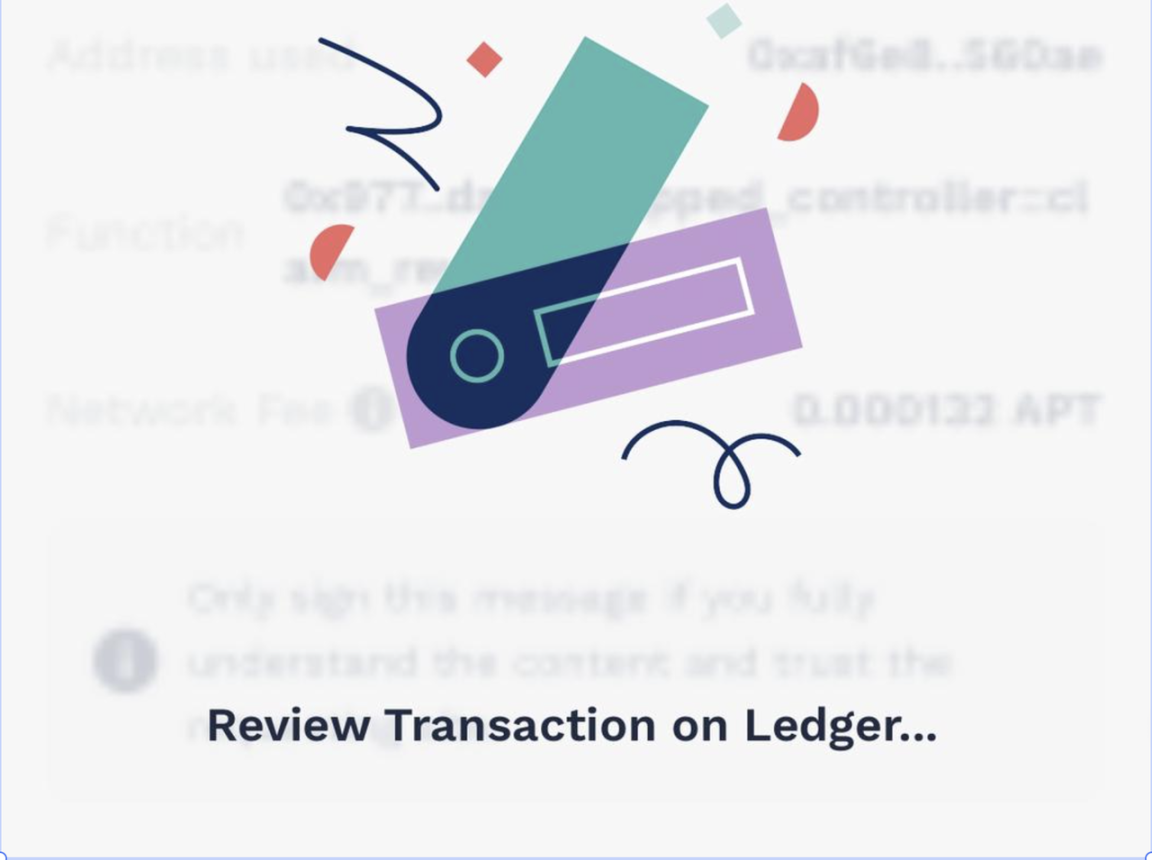

2、PayFi Stack模块化架构:这是Huma Finance基于PayFi业务特性打造的一个开放、模块化技术架构,包括:交易层(Solana、Stellar)、货币层(USDC、PYUSD)、托管层(Fireblocks、Cobo)、合规层(Chainalysis、 Elliptic)、融资层(Huma)、应用层(Arf、Raincard)。

这是一个复杂但却系统的PayFi适用性堆栈服务,涉及高TPS的公链交易执行层,以及设限重重的复杂合规层,再到有成熟丰富业务产品线的融资协议层,一站式解决了大部分企业进入PayFi市场的门槛问题。

它的存在和以太坊layer2发展OP Stack、Solana推进SOON逻辑类似,相当于为PayFi行业制定了共同的框架和标准,可以激活PayFi赛道的技术创新和业务模式演变。

3、稳定的现实世界APY收益:和大部分纯DeFi项目要依赖代币经济模型堆叠套娃来维持基础Yield收益不同,Huma协议把链下世界庞大的金融产品需求搬到了链上,成为打破纯DeFi收益僵局的新突破口。比如:Huma/Arf收益池给不同级别投资人(Senior or Junior)能有10%-20%的动态收益,加上平台增益会达到20%以上的APY。

Huma通过旗下Arf平台为跨境支付行业提供实时流动性解决方案,对接了价值4万亿美元的全球跨境支付市场,通过为持牌机构提供高周转(年周转50 次)的流动性支持,就能产生稳定的年化收益,这绝非纯代币激励模式所能比拟。

此前RWA叙事火爆时,Ondo Finance凭借T-Bill(美国政府短期债务工具)可以获得稳定的收益率,而随着美联储的降息,这一收益率将很难维系,而Huma转化现实金融融资需求的逻辑只要跑通想必会更持久一些。

以上

如果说最近市场有何新叙事亮点,PayFi一定占有一席之地,除了它的生逢其时可以为纯链上DeFi新增稳健收益可能性之外,最关键是其可延展空间实在太丰富了。

不限于跨境支付、包括、贸易融资、供应链金融、小微企业信贷、消费信贷、国际学费支付等等很多可延展且想象空间大的应用场景。

不过,PayFi赛道还在发展初期,其产品线扩充、监管不确定性等方面都需要一段时间的探索和沉淀,是值得重点关注的新叙事方向。